副業である一定以上の収入がある場合には確定申告が必要なことは以前にも述べました。

一方、FXで利益が出ていなくても、確定申告をすることで節税できる可能性があります。

FXに関連する税金について、重要なポイントをまとめました。

余分な税金を支払うことを避けて、損失を防ぐためにも、以下の内容を確認しておきましょう。

FX収入に対する課税方法

所得は事業所得、給与所得、雑所得などに分類されます。分類によって、「総合課税」と「分離課税」の2つの方法で課税されます。

「分離課税」には、自動的に源泉徴収される「源泉分離課税」と確定申告が必要な「申告分離課税」の2つがあります。

金融商品によって課税方法が異なります。

FX(外国為替証拠金取引)は先物取引に関連する雑所得であり、「申告分離課税」の対象です。

金額にかかわらず、税率20.315%(所得税等15.315%、住民税5%)が課税されます

ただし、いわゆる海外FXと呼ばれる国内での金融商品取引法での登録がされていない金融商品取引の場合は総合課税の雑所得となります。

したがって、他の先物取引に関連する雑所得がある場合、損益通算が可能です。

一方、株式などの金融商品では、先物取引とは異なる所得として損益通算することはできません。

損益の課税タイミングとその範囲

FXにおける利益は為替差益とスワップポイントから得られますが、課税のタイミングは取引業者のシステムによって異なります。一般的に、以下の3つのシステムに分類できます。

- 含み損益とスワップポイントが毎日口座に反映されるタイプ

- スワップポイントのみが毎日口座に反映されるタイプ

- 含み損益とスワップポイントの両方が決済されるまで口座に反映されないタイプ

毎日口座に反映されるタイプでは、毎日の損益が確定し、12月31日時点の口座損益に基づいて課税されます。したがって、決済していなくても12月31日までの口座損益が課税対象となります。

スワップポイントのみが毎日決済される場合、12月31日時点で未決済の含み損益は課税対象外となります。口座に反映されないタイプでは、決済しない限り課税の対象にはなりません。

ただし、事業化している場合は12月31日時点で含み損益も含めて対象となりますので注意です(さすがに事業化していてその辺があいまいなケースは稀でしょうけど)。

詳細な情報は、国内業者の場合取引業者から提供される「年間損益報告書」で確認できます。

一方海外FXについては、年間の損益を自分で管理する必要があり、MT4の口座履歴からそれぞれの口座の1年分の履歴を上げておく必要があります。

よって、途中で解約した口座情報などは、そのタイミングで保存しておくか、事後業者に問い合わせるなどして、過不足なく履歴を揃えるようにしましょう。

FXの経費として認められやすい物

税金は、利益から経費を差し引いた所得に課されます。

したがって、取引にかかる費用を経費として差し引くことができるため、年間の損益から経費を計上することが重要です。

経費を正確に計上し、領収書などの証拠を保存することは節税に役立ちます。

ただし、経費の具体的な規定が存在しないため、どこまでが経費として認められるかについては注意が必要です。

以下は経費として認められる可能性のあるものの例ですが、個人の状況によって異なるため、税務署(節税目的であれば税理士さんの方がいいかも?こちらの記事参照)に事前に相談や確認をすることをおすすめします。

- 売買手数料

- 通信費

- パソコン(スマホ)

- 筆記用具等

- 新聞、関連雑誌

- セミナー受講料

このあたりは経費として比較的認められやすいですね。

ただし、パソコンや通信費については、その他での利用がある場合には家事案分とするなど、事前に穴はつぶしておきましょう。

家事按分とは、自宅で事業を営む場合、事業用に使用した家事用品の費用を、事業所得に按分して経費に計上する方法です。

たとえば、自宅の一室を事務所として使用している場合、家賃や光熱費、通信費などの費用を、事務所の面積に応じて按分して経費に計上することができます。(事業化していないFXでは家賃や光熱費までは中々認められないという印象です)

損失があった場合でも申告した方が良いケース

利益が出なかった場合はそもそも確定申告の必要はないのですが、以下のようなケースでは申告した方が良いです。海外FXでの繰越等々詳細はこちらの記事でも説明していますね。

利益がマイナスで損失を出している場合でも、確定申告を行うことで節税のメリットがあります。

先述の通り、他の先物取引に関連する雑所得がある場合、損益通算を活用することができます。

たとえば、商品先物取引で500万円の利益とFXで300万円の損失がある場合、課税対象となるのは損失を差し引いた200万円となります。

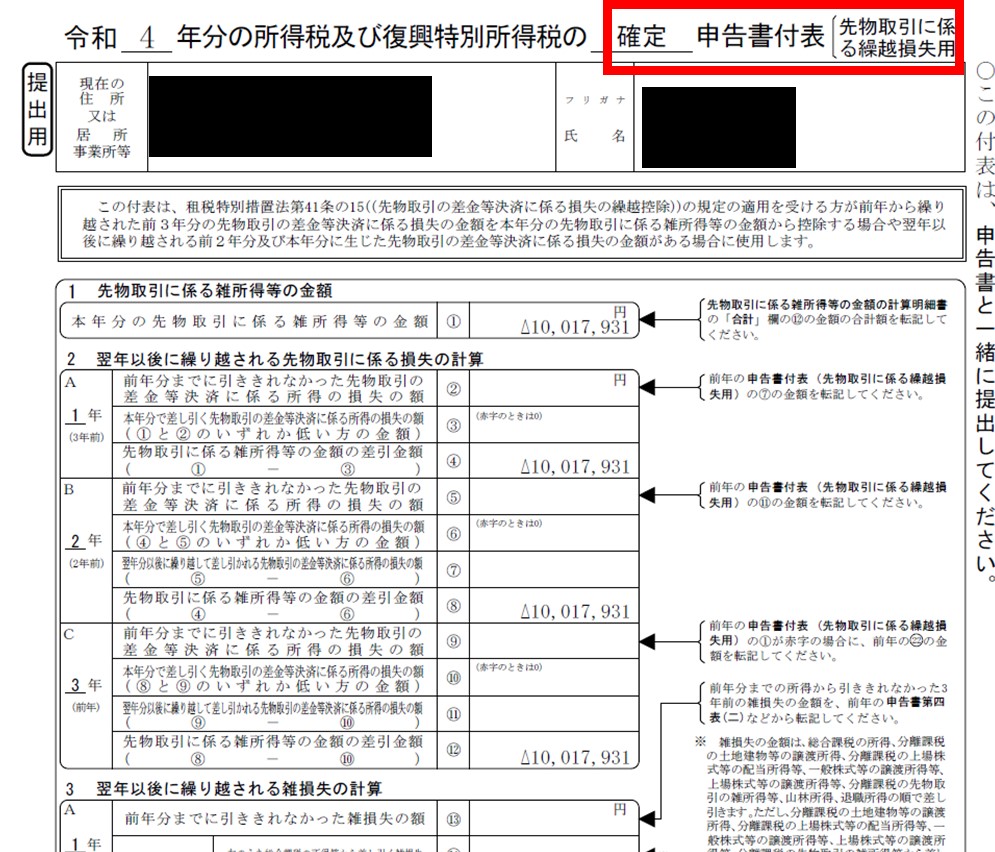

また、国内FXでは確定申告をすることで、損失の繰越控除を利用することが可能です。

これにより、翌年以降の3年間で利益が出た場合に、損失を相殺することができます。

例えば、ある年にFXで100万円の損失が発生した場合、翌年に50万円の利益があっても課税されません。

さらにその翌年も50万円以内の利益であれば課税されません。

このように、翌年以降の利益課税対象額を減らすことができ、節税につながります。

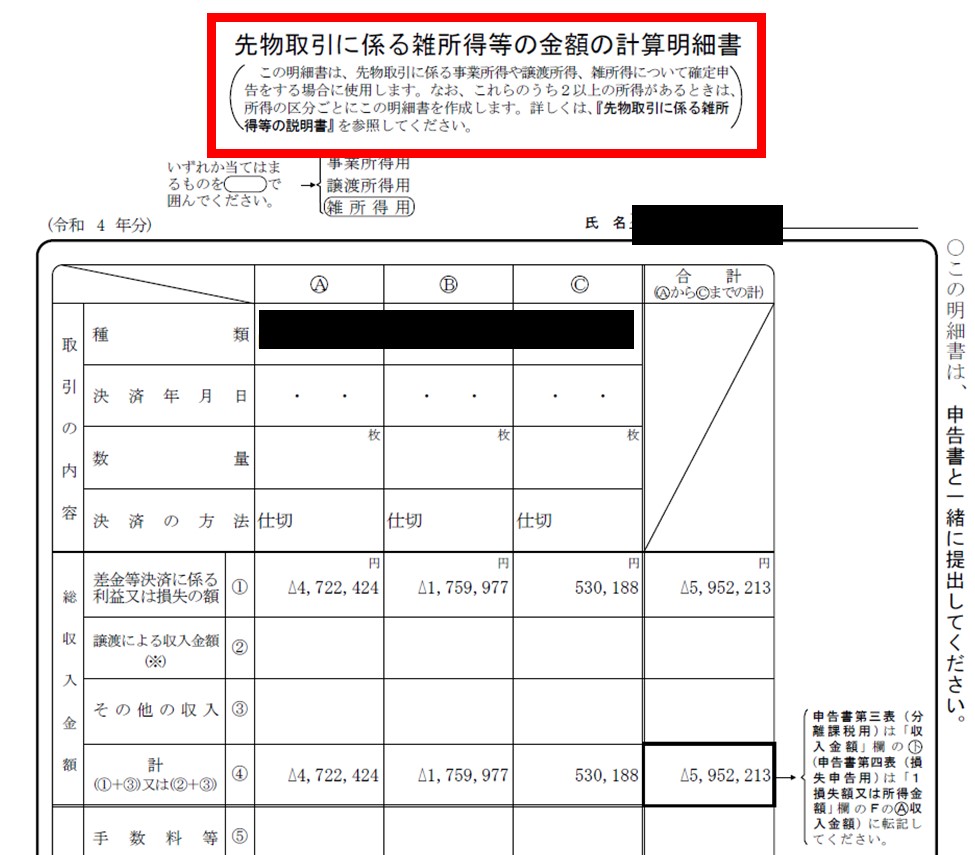

ただし、繰越控除を利用するためには、「申告書付表(先物取引に係る繰越損失用)」を申告書の第一表、第二表、第三表、および先物取引に関連する雑所得等の金額の計算明細書と一緒に提出する必要があります。

こら、そこ!金額でざわざわしない!www国内分だけなんだから😢

また、翌年以降も毎年確定申告を行う必要があります。確定申告を行わない年があると、繰越控除は行われず、リセットされてしまいます。

これらの書類を作成するために、先に述べたFXの取引履歴などがわかる損益報告書や必要経費などがわかる領収書や明細書、会社員であれば給与所得の源泉徴収票が必要になります。

特に特別なスキルが必要なわけではないので、必要経費とかがややこしくなければ、国税庁のホームページからネット経由で申告から納付まで自分でできますよ。

まとめ

時期が近づけば各会社さんの年間損益報告書の所得方法の解説もしたいな、とは思っているんですけど、海外FXの場合履歴見れば一発なので、ちょっと考えますw

さて、FXで一定の利益を上げた場合には、確定申告が必要となります。

確定申告の義務があるにもかかわらず、申告や納税を怠ると、延滞税や加算税などのペナルティが発生しますし、本来よりも高い税金を支払う可能性もあります。

したがって、FXに関する税金について理解し、適切に確定申告を行うことが重要ですよ。

ここはラクしちゃダメ。ラクをするなら税理士さんに丸投げね。